こんにちは、毛糸です。

手軽な投資手法として有名なドルコスト平均法は、専門家でもその有効性に関して評価が分かれており、分析するのは簡単ではありません。

分析が難しい理由は、対象とするデータ期間によって結果が変わってしまったり、確率論の手法が単純には適用できないためです。

参考記事>>ドルコスト平均法の検証が難しい理由

本記事ではこのような困難さを伴うドルコスト平均法に関して、シミュレーションによってその有効性を検証してみたいと思います。

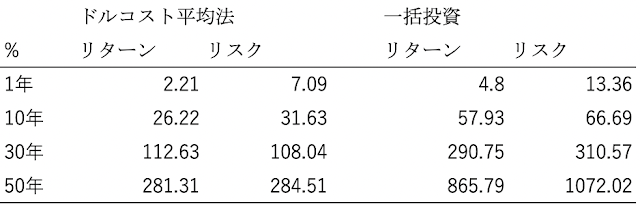

検証の結果、ドルコスト平均法は一括投資に比べてリスク・リターンともに低くなり、また将来時点の損失確率が一括投資よりも大きくなることがわかりました。

目次

検証方法

検証には投資シミュレーションプログラムVer2を使用します。

参考記事>>積立投資をシミュレーションするプログラムを作った(投資シミュレーションプログラムVer2)

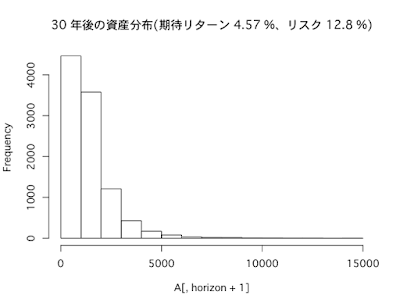

ドルコスト平均法と一括投資の比較をしたいので、使用する期待リターンとリスクは条件を揃えればなんでもいいのですが、ここでは年金の基本ポートフォリオの期待リターン4.57%と、リスクを示す標準偏差12.8%を使うことにします。レバレッジはかけません。

参考記事>>年金のリスクとリターンを統計プログラミング言語Rで計算してみた

ドルコスト平均法と一括投資の比較

投資期間1年

投資月数は1年*12ヶ月=12ヶ月、総投資額は12万円です。

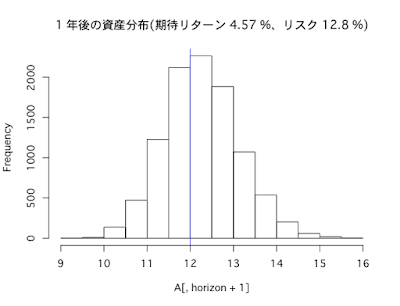

ドルコスト平均法

当初投資額0円、月1万円の積立投資をします。

1年後の資産額の期待値12.26万円、中央値12.26万円です。

1年後の資産額を総投資額で割ったトータルリターンは2.21%です。

1年後の資産額の標準偏差を総投資額で割ったトータルリスクは7.09%です。

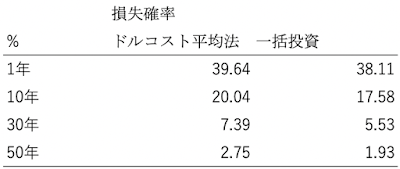

1年時点で損失を被る確率は39.64%です。

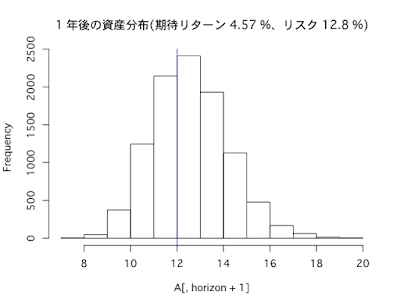

一括投資

当初投資額12万円の一括投資をします。

1年後の資産額の期待値12.57万円、中央値12.50万円です。

1年後の資産額を総投資額で割ったトータルリターンは4.80%です。

1年後の資産額の標準偏差を総投資額で割ったトータルリスクは13.36%です。

1年時点で損失を被る確率は38.11%です。

投資期間10年

投資月数は10年*12ヶ月=120ヶ月、総投資額は120万円です。

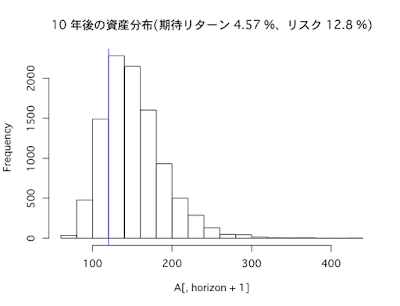

ドルコスト平均法

当初投資額0円、月1万円の積立投資をします。

10年後の資産額の期待値151.46万円、中央値146.30万円です。

10年後の資産額を総投資額で割ったトータルリターンは26.22%です。

10年後の資産額の標準偏差を総投資額で割ったトータルリスクは31.63%です。

10年時点で損失を被る確率は20.04%です。

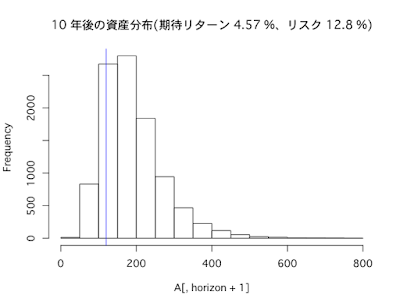

一括投資

当初投資額120万円の一括投資をします。

10年後の資産額の期待値189.57万円、中央値173.92万円です。

10年後の資産額を総投資額で割ったトータルリターンは57.97%です。

10年後の資産額の標準偏差を総投資額で割ったトータルリスクは66.69%です。

10年時点で損失を被る確率は17.58%です。

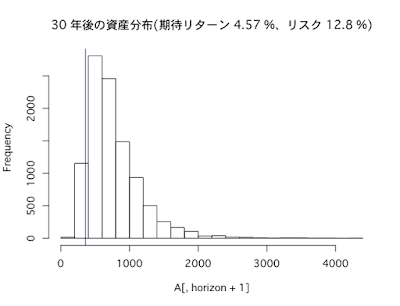

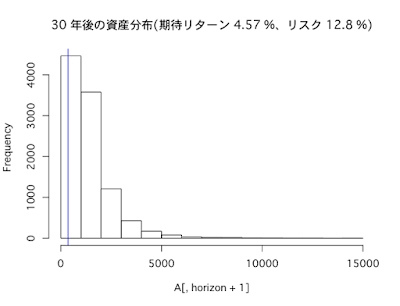

投資期間30年

投資月数は30年*12ヶ月=360ヶ月、総投資額は360万円です。

ドルコスト平均法

当初投資額0円、月1万円の積立投資をします。

30年後の資産額の期待値765.48万円、中央値673.64万円です。

30年後の資産額を総投資額で割ったトータルリターンは112.63%です。

30年後の資産額の標準偏差を総投資額で割ったトータルリスクは108.04%です。

30年時点で損失を被る確率は7.39%です。

一括投資

当初投資額360万円の一括投資をします。

30年後の資産額の期待値1406.71万円、中央値1099.39万円です。

30年後の資産額を総投資額で割ったトータルリターンは290.75%です。

30年後の資産額の標準偏差を総投資額で割ったトータルリスクは310.57%です。

30年時点で損失を被る確率は5.53%です。

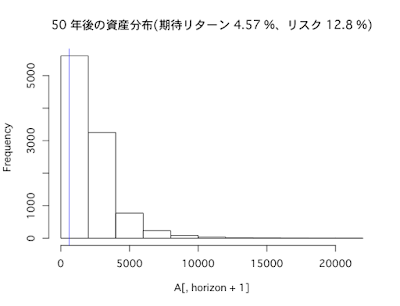

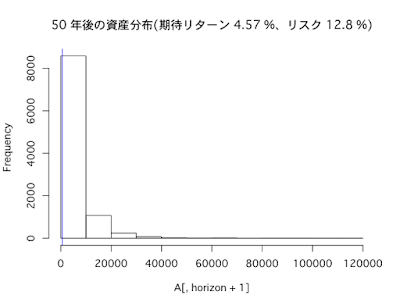

投資期間50年

投資月数は50年*12ヶ月=600ヶ月、総投資額は600万円です。

ドルコスト平均法

当初投資額0円、月1万円の積立投資をします。

50年後の資産額の期待値2286.82万円、中央値1820.05万円です。

50年後の資産額を総投資額で割ったトータルリターンは281.31%です。

50年後の資産額の標準偏差を総投資額で割ったトータルリスクは284.51%です。

50年時点で損失を被る確率は2.75%です。

一括投資

当初投資額600万円の一括投資をします。

50年後の資産額の期待値5794.77万円、中央値3921.94万円です。

50年後の資産額を総投資額で割ったトータルリターンは865.79%です。

50年後の資産額の標準偏差を総投資額で割ったトータルリスクは1072.02%です。

50年時点で損失を被る確率は1.93%です。

考察

この結果から、次のようなことがわかります。

長期になるほどリターン・リスクは上がる

ドルコスト平均法と一括投資のどちらの方法によっても、投資年数が長くなればなるほど、トータルのリターンとリスクは大きくなります。

ときおり「長期投資は安全」という主張を目にしますが、将来時点の資産の変動性をリスクと呼ぶ限りにおいて、長期の投資はリスクを増大させます(その裏でリターンという報酬も大きくなります)。

参考記事>>長期投資は【安全ではない】ことをシミュレーションで証明する

ドルコスト平均法より一括投資の方がハイリスク・ハイリターン

投資期間が同じならば、ドルコスト平均法よりも一括投資の方がリターン・リスクともに高いです。

これは、投資総額が同じであれば、ドルコスト平均法のほうが資金の待機時間が長く、リスクにさらされる期間と金額が小さくなるためです。

投資期間が短ければ、おおよそドルコスト平均法の2倍程度が一括投資のリターン・リスクになりますが、期間が長くなればなるほど複利の効果によって幅が大きくなってきます。

損失確率

損失確率についてまとめたのが以下の表です。

この表からわかることは、①投資が長期になるほど損失確率は小さくなる、②ドルコスト平均法よりも一括投資の方が損失確率が低い、ということです。

投資年数が同じであれば一括投資の方がハイリスク・ハイリターンですが、損失確率という別の「リスク(危険性)」の尺度で考えると、一括投資の方が安全である(損失が生じにくい)ということは驚きに値します。

まとめ

モンテカルロ法を用いた投資シミュレーションプログラムによって、ドルコスト平均法と一括投資の比較を行いました。

結論として

- いずれの方法でも長期投資はリスクとリターンを増大させる

- ドルコスト平均法より一括投資の方がハイリスク・ハイリターン

- ドルコスト平均法より一括投資の方が損失確率が小さい