こんにちは、毛糸です。

先日、ファーマ−フレンチの3ファクターモデルのデータが無料で手に入るという記事を書きました。

>>ファーマ-フレンチの3ファクターモデルのデータを入手する方法

ここで手に入るデータには、市場ポートフォリオのリターンデータが含まれています。

本記事ではこの市場ポートフォリオのリターンデータが、ファイナンスでしばしば仮定される「正規分布」に従わないことを確かめてみます。

目次

日本、アメリカ、ヨーロッパ、全世界の市場ポートフォリオ

ファーマ−フレンチの3ファクターモデルに用いるヒストリカルデータには、市場ポートフォリオの日次リターンが含まれます。

市場ポートフォリオとは、各地域の時価加重平均ポートフォリオのことです。

フレンチ教授のwebページから取得できるデータの中で、Mkt-RFというのが市場ポートフォリオのリターンと安全資産リターン(米国短期証券)の差を表しており、別にあるRFの列を足してやることで、市場ポートフォリオのリターンが計算できます(通貨は米ドル建てです。

市場ポートフォリオは各地域の株式市場の時価総額を反映した指数ですから、日本、アメリカ、ヨーロッパ、全世界の各市場の株式指数と考えて良いでしょう。

データは1990/7/2から2019/4/30までの7,522日分あります。

以下では各地域の市場ポートフォリオデータをもとに、株価の日次リターンの平均(期待リターン)、標準偏差(リスク)、歪度と尖度を計算し、日次リターンが正規分布に従うかを確かめます。

本記事の分析手法は、下記記事を参考にしています。

分析には統計プログラミング言語Rを用います。Rの使い方や投資理論への活用については、下記書籍が参考になります。

リンク

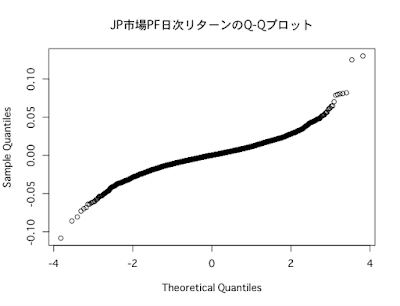

日本株式のリターン、リスク、正規性

mean()関数を使って計算した日本株式の日次期待リターンは0.01%、1年250営業日を乗じて計算する年率換算の期待リターンは3.8%でした。

sd()関数を使って計算した日本株式の日次リスクは1.37%、1年250営業日の平方根を乗じて計算する年率換算のリスクは21.7%でした。

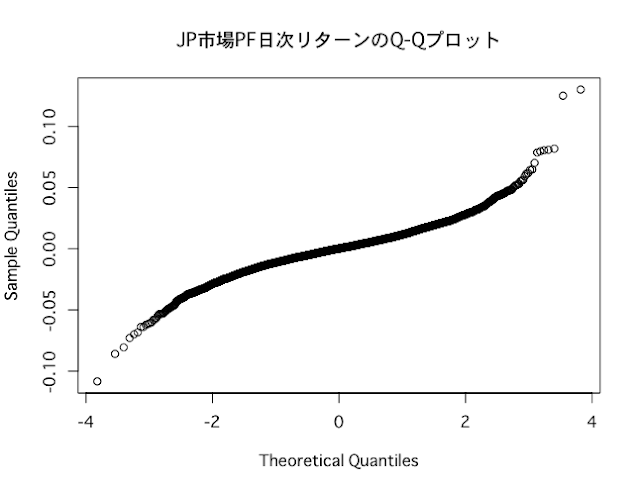

分布の偏りを示す歪度は0.12(正規分布ならば0)、分布の尖り具合を示す尖度は 8.2(正規分布ならば3)でした。

データが正規分布に従うかを示すシャピロ・ウィルク検定を実施したところ、「正規分布に従う」という帰無仮説は棄却され、日本株式の日次データは統計的には正規分布に従わないことがわかりました。

データをQ-Qプロットしてみたところ、正規分布であればデータは一直線に並ぶべきところ、以下のようになりました。

米国株式のリターン、リスク、正規性

mean()関数を使って計算した日本株式の日次期待リターンは0.04%、1年250営業日を乗じて計算する年率換算の期待リターンは10.5%でした。

sd()関数を使って計算した日本株式の日次リスクは1.06%、1年250営業日の平方根を乗じて計算する年率換算のリスクは16.8%でした。

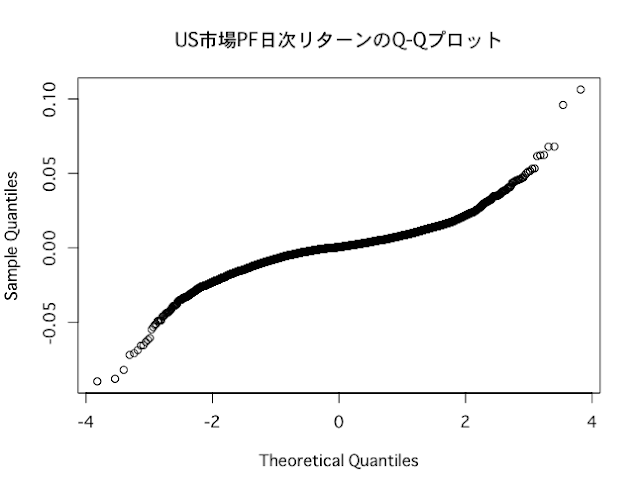

分布の偏りを示す歪度は-0.21(正規分布ならば0)、分布の尖り具合を示す尖度は 11.6(正規分布ならば3)でした。

データが正規分布に従うかを示すシャピロ・ウィルク検定を実施したところ、「正規分布に従う」という帰無仮説は棄却され、米国株式の日次データは統計的には正規分布に従わないことがわかりました。

データをQ-Qプロットしてみたところ、正規分布であればデータは一直線に並ぶべきところ、以下のようになりました。

欧州株式のリターン、リスク、正規性

mean()関数を使って計算した日本株式の日次期待リターンは0.03%、1年250営業日を乗じて計算する年率換算の期待リターンは3.8%でした。

sd()関数を使って計算した日本株式の日次リスクは1.11%、1年250営業日の平方根を乗じて計算する年率換算のリスクは8.1%でした。

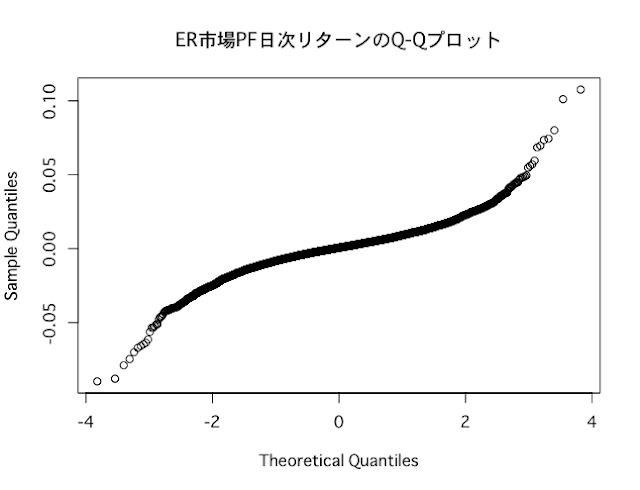

分布の偏りを示す歪度-0.14(正規分布ならば0)、分布の尖り具合を示す尖度は 10.5(正規分布ならば3)でした。

データが正規分布に従うかを示すシャピロ・ウィルク検定を実施したところ、「正規分布に従う」という帰無仮説は棄却され、欧州株式の日次データは統計的には正規分布に従わないことがわかりました。

データをQ-Qプロットしてみたところ、正規分布であればデータは一直線に並ぶべきところ、以下のようになりました。

全市場株式のリターン、リスク、正規性

mean()関数を使って計算した日本株式の日次期待リターンは0.03%、1年250営業日を乗じて計算する年率換算の期待リターンは7.8%でした。

sd()関数を使って計算した日本株式の日次リスクは0.87%、1年250営業日の平方根を乗じて計算する年率換算のリスクは13.8%でした。

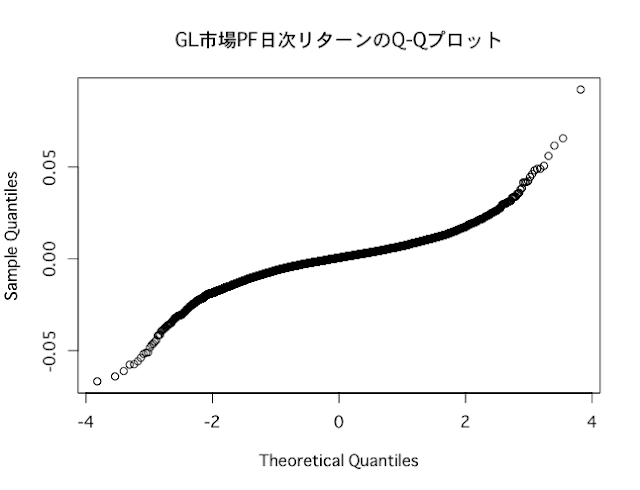

分布の偏りを示す歪度-0.25(正規分布ならば0)、分布の尖り具合を示す尖度は 10.7(正規分布ならば3)でした。

データが正規分布に従うかを示すシャピロ・ウィルク検定を実施したところ、「正規分布に従う」という帰無仮説は棄却され、全世界株式の日次データは統計的には正規分布に従わないことがわかりました。

データをQ-Qプロットしてみたところ、正規分布であればデータは一直線に並ぶべきところ、以下のようになりました。

まとめ

フレンチ教授が公開している市場ポートフォリオの日次データを使って、日本、アメリカ、ヨーロッパ、全世界の株式リターンの分析を行いました。

その結果、いずれの地域でも、日次リターンは正規分布に従わないことがわかりました。

ファイナンスの多くの研究ではリターンは正規分布に従うと仮定されていますが、実際のデータはそうではないようです。

本ブログでたびたび登場する「投資シミュレーションプログラム」はリターンが正規分布に従うことを仮定していますので、本記事の結果を重く受け止めるならば、改善する必要があります。

この点については、近く改良版を公開しますので、ご期待下さい。