こんにちは、毛糸です。

前回、年金ポートフォリオのリスクとリターンを、統計プログラミング言語Rを使って計算してみました。

参考記事:年金のリスクとリターンを統計プログラミング言語Rで計算してみた

今回は前回のコードを少し応用して、私たちの年金ポートフォリオが「目標を達成できない確率」を計算してみたいと思います。

年金運用の目標

私たちの年金資産の運用を所管する年金積立金管理運用独立行政法人(GPIF)は、私たちの年金が安定的かつ効率的に運用されるようなポートフォリオを組み、年金資産を運用しています。

「基本ポートフォリオの考え方」(外部リンク)に記載されている通り、2014年には年金運用の中期目標が見直され、以下のような考え方のもと運用が行われることとなりました。

年金積立金の運用は(中略)財政の現況及び見通しを踏まえ、保険給付に必要な流動性を確保しつつ、長期的に積立金の実質的な運用利回り(積立金の運用利回りから名目賃金上昇率を差し引いたものをいう。)1.7%を最低限のリスクで確保することを目標とし、この運用利回りを確保するよう、積立金の管理及び運用における長期的な観点からの資産構成割合(基本ポートフォリオ)を定め、これに基づき管理を行うこと。

ここに書いてあるとおり、年金運用は資産の運用利回り(リターン)から名目賃金上昇率を控除した実質的な運用利回りを1.7%確保することを目標としています。

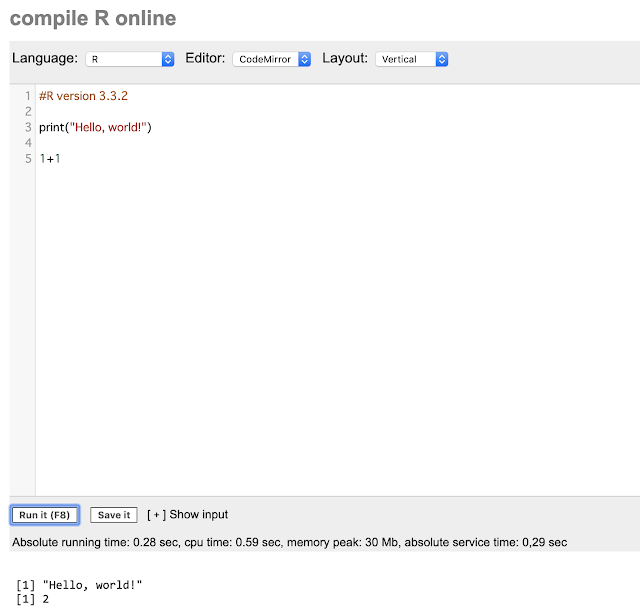

本記事では統計プログラミング言語Rを用いて、年金運用がこの目標を達成できない確率を計算してみようと思います。

Rの使いかたに関しては前回の記事「年金のリスクとリターンを統計プログラミング言語Rで計算してみた」を参照するか、もしくはより深い理解をしたい方には、下記書籍をおすすめします。

(function(b,c,f,g,a,d,e){b.MoshimoAffiliateObject=a;

b[a]=b[a]||function(){arguments.currentScript=c.currentScript

||c.scripts[c.scripts.length-2];(b[a].q=b[a].q||[]).push(arguments)};

c.getElementById(a)||(d=c.createElement(f),d.src=g,

d.id=a,e=c.getElementsByTagName(“body”)[0],e.appendChild(d))})

(window,document,”script”,”//dn.msmstatic.com/site/cardlink/bundle.js”,”msmaflink”);

msmaflink({“n”:”金融データ解析の基礎 (シリーズ Useful R 8)”,”b”:””,”t”:””,”d”:”https://images-fe.ssl-images-amazon.com”,”c_p”:””,”p”:[“/images/I/41Nyynhmv5L.jpg”],”u”:{“u”:”https://www.amazon.co.jp/%E9%87%91%E8%9E%8D%E3%83%87%E3%83%BC%E3%82%BF%E8%A7%A3%E6%9E%90%E3%81%AE%E5%9F%BA%E7%A4%8E-%E3%82%B7%E3%83%AA%E3%83%BC%E3%82%BA-Useful-R-8/dp/4320123719″,”t”:”amazon”,”r_v”:””},”aid”:{“amazon”:”1251300″,”rakuten”:”1249750″,”yahoo”:”1251299″},”eid”:”wjJhB”});

リンク

年金ポートフォリオと名目賃金上昇率

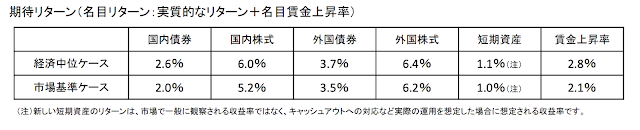

「基本ポートフォリオの考え方」(外部リンク)で提供されている「【参考資料】年金積立金管理運用独立行政法人の中期計画(基本ポートフォリオ)の変更(2014年10月31日)」[PDF:249KB](以下の画像は断りがなければこちらからの引用です)には、年金ポートフォリオが投資する各資産の期待リターンと名目賃金上昇率が載っています。

Rに以下のように入力し、リターンと賃金上昇率のベクトル(期待リターンベクトル)を作成します。

#各資産クラスの期待リターン(実質、経済中位)

mu<-c(2.6/100, 6.0/100, 3.7/100, 6.4/100, 1.1/100,2.8/100)

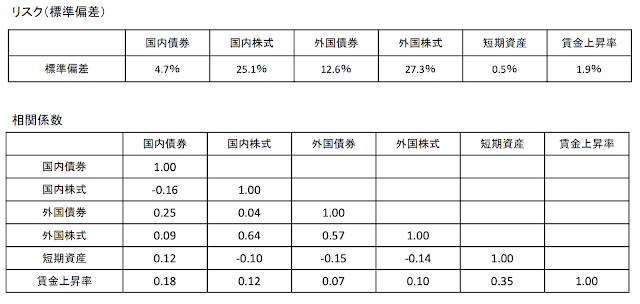

同様に、各資産と賃金上昇率のリスク(標準偏差)と相関についても、以下のように入力します。

#各資産クラスの分散(標準偏差の2乗)

sigma<-c(4.7/100, 25.1/100, 12.6/100, 27.3/100, 0.5/100,1.9/100)

#相関行列

Rho<-rbind(

c(1,-0.16,0.25,0.09,0.12,0.18),

c(-0.16,1,0.04,0.64,-0.1,0.12),

c(0.25,0.04,1,0.57,0.15,0.07),

c(0.09,0.64,0.57,1,-0.14,0.10),

c(0.12,-0.1,-0.15,-0.14,1,0.35),

c(0.18,0.12,0.07,0.10,0.35,1))

年金ポートフォリオの実質リターン

年金ポートフォリオは、以下のような資産配分で投資が行われます。

- 国内債券(期待リターン(r_1 =2.6%))に35%(これを( w_1)とおく)

- 国内株式(期待リターン(r_2 =6.0%))に25%(これを( w_2)とおく)

- 外国債券(期待リターン(r_3 =3.7%))に15%(これを( w_3)とおく)

- 外国株式(期待リターン(r_4 =6.4%))に25%(これを( w_4)とおく)

- 短期資産(期待リターン(r_5 =1.1%))に0%(これを( w_5)とおく)

このとき年金ポートフォリオの期待リターン(mu_{PF} )は

[ begin{split}

mu_{PF}=sum_{i=1}^5 w_i r_i

end{split} ]と書けます。

実質リターンはここから名目賃金上昇率(これを( r_w)とします)を差し引けばよいので、年金ポートフォリオの実質期待リターン( mu_{Real})は

[ begin{split}

mu_{Real}=mu_{PF}-r_w

end{split} ]となります。

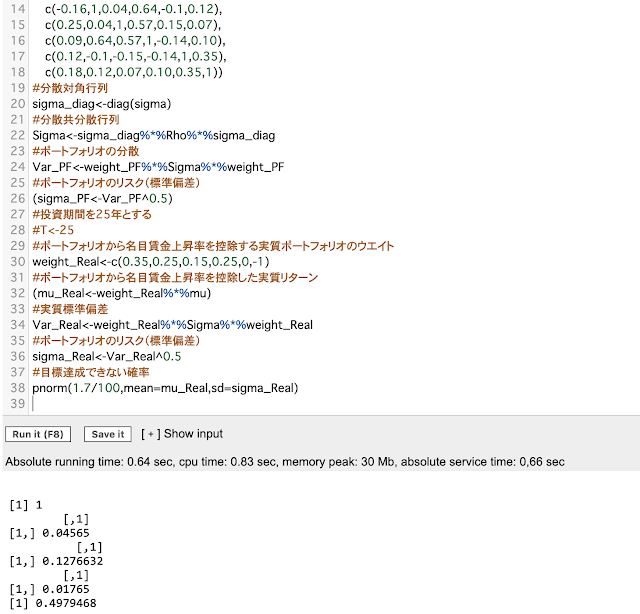

Rではこれを以下のように記述します。

#ポートフォリオから名目賃金上昇率を控除する実質ポートフォリオのウエイト

weight_Real<-c(0.35,0.25,0.15,0.25,0,-1)

#ポートフォリオから名目賃金上昇率を控除した実質リターン

(mu_Real<-weight_Real%*%mu)

スポンサードリンク

(adsbygoogle = window.adsbygoogle || []).push({});

年金ポートフォリオの実質リスク(標準偏差)

同様に、リスク(標準偏差)についても計算します。

前回の記事「年金のリスクとリターンを統計プログラミング言語Rで計算してみた」と同じく、分散ベクトルと共分散行列から、分散共分散行列を作成します。

Rでは以下のように記述します。

#実質標準偏差

Var_Real<-weight_Real%*%Sigma%*%weight_Real

#ポートフォリオのリスク(標準偏差)

sigma_Real<-Var_Real^0.5

これでポートフォリオの実質リスク(標準偏差)が計算できました。

年金ポートフォリオの目標が達成できない確率と下方確率

各資産の収益率と賃金上昇率が、以上で述べたような期待リターンベクトルと分散共分散行列をもつ多次元正規分布に従うと仮定すると、年金ポートフォリオの実質収益率も正規分布に従うことがわかります。

正規分布の性質や計算方法について詳しく知りたい方は、下記参考文献を参照してください。

(function(b,c,f,g,a,d,e){b.MoshimoAffiliateObject=a;

b[a]=b[a]||function(){arguments.currentScript=c.currentScript

||c.scripts[c.scripts.length-2];(b[a].q=b[a].q||[]).push(arguments)};

c.getElementById(a)||(d=c.createElement(f),d.src=g,

d.id=a,e=c.getElementsByTagName(“body”)[0],e.appendChild(d))})

(window,document,”script”,”//dn.msmstatic.com/site/cardlink/bundle.js”,”msmaflink”);

msmaflink({“n”:”統計学入門”,”b”:””,”t”:””,”d”:”https://images-fe.ssl-images-amazon.com”,”c_p”:””,”p”:[“/images/I/512H1E9ARDL.jpg”],”u”:{“u”:”https://www.amazon.co.jp/%E7%B5%B1%E8%A8%88%E5%AD%A6%E5%85%A5%E9%96%80-%E5%9F%BA%E7%A4%8E%E7%B5%B1%E8%A8%88%E5%AD%A6%E2%85%A0-%E6%9D%B1%E4%BA%AC%E5%A4%A7%E5%AD%A6%E6%95%99%E9%A4%8A%E5%AD%A6%E9%83%A8%E7%B5%B1%E8%A8%88%E5%AD%A6%E6%95%99%E5%AE%A4/dp/4130420658″,”t”:”amazon”,”r_v”:””},”aid”:{“amazon”:”1251300″,”rakuten”:”1249750″,”yahoo”:”1251299″},”eid”:”A0r5B”});

リンク

年金ポートフォリオの実質リターン(名目リターンから賃金上昇率を控除したもの)を( r_{Real})とすると、( r_{Real})は平均( mu_{Real})、分散(sigma_{Real}^2 )の正規分布に従います。

したがって、年金ポートフォリオが目標となる実質利回り1.7%を達成できない確率( P(r_{Real}<1.7%))は、計算以下のように計算できます。

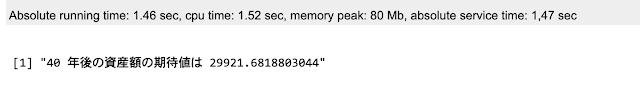

#目標達成できない確率

pnorm(1.7/100,mean=mu_Real,sd=sigma_Real)

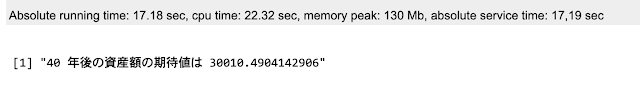

結果は49.8%でした。

目標を達成できない確率が約半分というのはオカシイと思われるかもしれませんが、この目標は期待リターンが1.7%を上回るようなギリギリのラインとして設定されたものなので、こういう結果になって当然です。

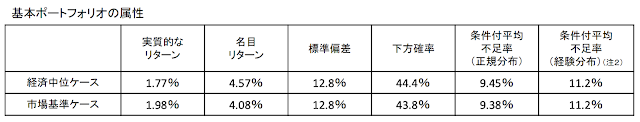

なお、資料には名目リターンが賃金上昇率を下回る確率(下方確率)も記載されています。

こちらは実質利回り( r_{Real})が0以下となる確率( P(r_{Real}<0))を意味するので、以下のような計算で求められます。

#下方確率

pnorm(0,mean=mu_Real,sd=sigma_Real)

計算結果は0.444(44.4%)で、上記資料と一致しています。

この確率は名目リターンが賃金上昇率を下回る確率であり、運用によって給付の伸びを賄えない状況ということです。

まとめ

年金ポートフォリオが運用目標利回りである1.7%を超えられない確率は49.8%でした。

また、名目リターンが賃金上昇率に達しない確率(下方確率)は44.4%でした。

年金に関しては、最近金融庁が示した報告書でその制度の存続性に疑問が投げかけられており、議論の的となっています。

参考記事:【年金は頼れない?】「高齢社会における資産形成・管理」を読んだあとに私たちが取るべき行動

年金制度の今後について議論する際には、本記事のような科学的・数理的検知からの判断も考慮できるとよいのではないでしょうか。

(function(b,c,f,g,a,d,e){b.MoshimoAffiliateObject=a;

b[a]=b[a]||function(){arguments.currentScript=c.currentScript

||c.scripts[c.scripts.length-2];(b[a].q=b[a].q||[]).push(arguments)};

c.getElementById(a)||(d=c.createElement(f),d.src=g,

d.id=a,e=c.getElementsByTagName(“body”)[0],e.appendChild(d))})

(window,document,”script”,”//dn.msmstatic.com/site/cardlink/bundle.js”,”msmaflink”);

msmaflink({“n”:”人生100年時代の年金戦略”,”b”:””,”t”:””,”d”:”https://images-fe.ssl-images-amazon.com”,”c_p”:”/images/I”,”p”:[“/513QJpUzziL.jpg”,”/51aYTRz-7LL.jpg”],”u”:{“u”:”https://www.amazon.co.jp/%E4%BA%BA%E7%94%9F100%E5%B9%B4%E6%99%82%E4%BB%A3%E3%81%AE%E5%B9%B4%E9%87%91%E6%88%A6%E7%95%A5-%E7%94%B0%E6%9D%91-%E6%AD%A3%E4%B9%8B/dp/4532358027″,”t”:”amazon”,”r_v”:””},”aid”:{“amazon”:”1251300″,”rakuten”:”1249750″,”yahoo”:”1251299″},”eid”:”dAsUD”});

リンク

最近のコメント