こんにちは、毛糸です。

2017年頃の仮想通貨バブルは「億り人」という言葉を生むほど、高い収益機会として注目され、一攫千金の夢を見させてくれました。

>>ビットコインはバブルである

仮想通貨バブルの狂乱を演出したのが、ビットコインFXに代表されるレバレッジつき証拠金取引です。

本記事では、ビットコインFXの期待リターンがプラスと考えられることを説明し、それがビットコインFXの人気となったこと、「レバレッジ」が重要な意味をもっていたことを説明します。

通貨FXの期待リターンは0

通常の外国為替証拠金取引(以下、通貨FX)は、理論的には期待リターンが0であると考えられています。

通貨変動の期待リターンと、国内外の金利差に相当するスワップポイントが相殺されるため、一定の仮定のもとでは期待リターンになる0の「フェアゲーム」です。

為替レートというのは、国内と海外の金利運用による収益を予見して決まっているため、たとえ外貨建ての金利がとても高く魅力的に見えても、通貨変動によってリターンが打ち消されます。

期待リターンが0ということは、通貨FXでレバレッジをかけても、リスクばかり大きくなるだけで期待リターンはあがりません。

したがって「理論的には」通貨FXでレバレッジをかける意味はありません。

FXや外貨預金の期待リターンに関しては、下記書籍に説明があります。

(function(b,c,f,g,a,d,e){b.MoshimoAffiliateObject=a;

b[a]=b[a]||function(){arguments.currentScript=c.currentScript

||c.scripts[c.scripts.length-2];(b[a].q=b[a].q||[]).push(arguments)};

c.getElementById(a)||(d=c.createElement(f),d.src=g,

d.id=a,e=c.getElementsByTagName(“body”)[0],e.appendChild(d))})

(window,document,”script”,”//dn.msmstatic.com/site/cardlink/bundle.js”,”msmaflink”);

msmaflink({“n”:”難しいことはわかりませんが、お金の増やし方を教えてください”,”b”:””,”t”:””,”d”:”https://images-fe.ssl-images-amazon.com”,”c_p”:””,”p”:[“/images/I/61KYTun14uL.jpg”],”u”:{“u”:”https://www.amazon.co.jp/%E5%9B%B3%E8%A7%A3%E3%83%BB%E6%9C%80%E6%96%B0-%E9%9B%A3%E3%81%97%E3%81%84%E3%81%93%E3%81%A8%E3%81%AF%E3%82%8F%E3%81%8B%E3%82%8A%E3%81%BE%E3%81%9B%E3%82%93%E3%81%8C%E3%80%81%E3%81%8A%E9%87%91%E3%81%AE%E5%A2%97%E3%82%84%E3%81%97%E6%96%B9%E3%82%92%E6%95%99%E3%81%88%E3%81%A6%E3%81%8F%E3%81%A0%E3%81%95%E3%81%84%EF%BC%81-%E5%B1%B1%E5%B4%8E%E5%85%83-ebook/dp/B077F4SK36″,”t”:”amazon”,”r_v”:””},”aid”:{“amazon”:”1251300″,”rakuten”:”1249750″,”yahoo”:”1251299″},”eid”:”XK5hS”});

リンク

ビットコインFXに金利平価は働かない

ビットコインFXも同じく期待リターンは0なのでしょうか。

ビットコインが通常の通貨(いわゆるフィアット)と異なる点は、ビットコインが通貨圏を形成しているとはいい難く、ビットコイン建ての運用を行っているプレイヤーが通貨ほど多くない点です。

ビットコイン建て債券の発行がないわけではありませんが、ビットコインとフィアットの交換レートを考慮し裁定(アービトラージ)が起こるほど、自由かつ頻繁に行われているわけではありません。

したがって、通貨FXの期待リターンが0であるという「理論」の前提が、ビットコインFXでは成り立っていない可能性が大いにありえます。

ややテクニカルな話ですが、通貨FXの期待リターン0というのは、金利平価と呼ばれる理論に基づいており、これには通貨の売買と各国での自由な運用が前提となっています。

ビットコインはこの前提が成り立っていないため、ビットコインFXの期待リターンは0とはかぎりません。

(function(b,c,f,g,a,d,e){b.MoshimoAffiliateObject=a;

b[a]=b[a]||function(){arguments.currentScript=c.currentScript

||c.scripts[c.scripts.length-2];(b[a].q=b[a].q||[]).push(arguments)};

c.getElementById(a)||(d=c.createElement(f),d.src=g,

d.id=a,e=c.getElementsByTagName(“body”)[0],e.appendChild(d))})

(window,document,”script”,”//dn.msmstatic.com/site/cardlink/bundle.js”,”msmaflink”);

msmaflink({“n”:”[参考文献]新証券投資論II”,”b”:””,”t”:””,”d”:”https://images-fe.ssl-images-amazon.com”,”c_p”:”/images/I”,”p”:[“/51qz2IyTafL.jpg”,”/31HIJwDY-hL.jpg”],”u”:{“u”:”https://www.amazon.co.jp/%E6%96%B0%E3%83%BB%E8%A8%BC%E5%88%B8%E6%8A%95%E8%B3%87%E8%AB%96II-%E4%BC%8A%E8%97%A4-%E6%95%AC%E4%BB%8B/dp/4532133734″,”t”:”amazon”,”r_v”:””},”aid”:{“amazon”:”1251300″,”rakuten”:”1249750″,”yahoo”:”1251299″},”eid”:”kfkhx”});

リンク

ビットコインFXの期待リターン

ビットコインFXの期待リターンは0ではなく、おそらくは正であると考えられます。

ビットコインFXには(取引所にもよりますが)スワップポイントがあり、売り買いどちらのポジションであっても、一定率を支払うような取り決めになっていることが多いようです。

上記サイトの例では、一日あたり建玉金額の0.04%が手数料として徴収されます。

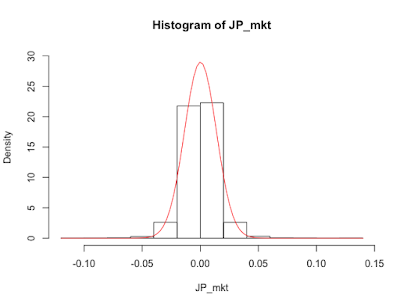

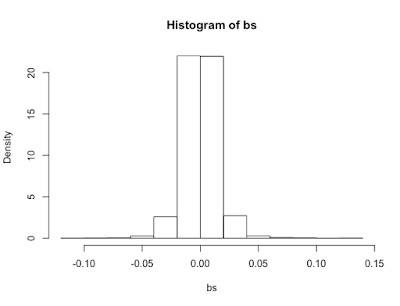

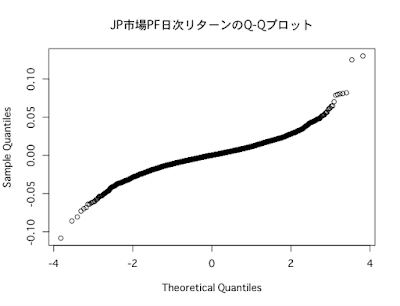

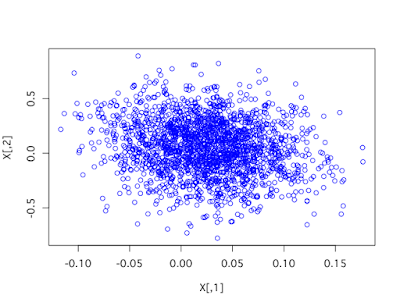

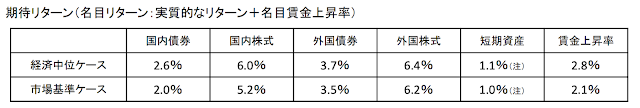

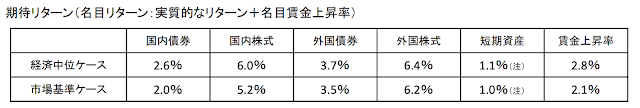

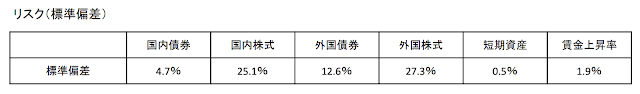

一方、ビットコイン価格のヒストリカルデータから算出した日次リターンは0.28%ほどでしたので、スワップポイント(と言う名の手数料)を控除してもなお、統計上プラスのリターンが得られることになります。

ビットコインFXの狂乱の理由

期待リターンがプラスであるということは、ビットコインFXでレバレッジをかけることによって、期待リターンを高められます。

期待リターン0の通貨FXであればは、何倍レバレッジをかけても期待リターン0のままですが、ビットコインFXの期待リターンが正であれば、レバレッジをかける意味もあります。

ビットコインFXがあれほど人気を博した理由の一つは、通貨FXとは異なり、レバレッジが言葉通り収益に「てこ」を加えられるためだったのかも知れません。

もちろん、レバレッジで高まるのはリターンだけではありません。

レバレッジをかけることによりリスクも相当高いものとなり、またレバレッジの本質は他人資本を借りてくること(つまり借金)なので、運が悪ければ破産することもあります。

レバレッジのリスクに関しては、下記の記事が参考になります。

(function(b,c,f,g,a,d,e){b.MoshimoAffiliateObject=a;

b[a]=b[a]||function(){arguments.currentScript=c.currentScript

||c.scripts[c.scripts.length-2];(b[a].q=b[a].q||[]).push(arguments)};

c.getElementById(a)||(d=c.createElement(f),d.src=g,

d.id=a,e=c.getElementsByTagName(“body”)[0],e.appendChild(d))})

(window,document,”script”,”//dn.msmstatic.com/site/cardlink/bundle.js”,”msmaflink”);

msmaflink({“n”:”ガチ速FX 27分で256万を稼いだ鬼デイトレ”,”b”:””,”t”:””,”d”:”https://images-fe.ssl-images-amazon.com”,”c_p”:””,”p”:[“/images/I/51vIopi1L0L.jpg”],”u”:{“u”:”https://www.amazon.co.jp/%E3%82%AC%E3%83%81%E9%80%9FFX-27%E5%88%86%E3%81%A7256%E4%B8%87%E3%82%92%E7%A8%BC%E3%81%84%E3%81%A0%E2%80%9C%E9%AC%BC%E3%83%87%E3%82%A4%E3%83%88%E3%83%AC-%E5%8F%8A%E5%B7%9D%E5%9C%AD%E5%93%89/dp/4827211817″,”t”:”amazon”,”r_v”:””},”aid”:{“amazon”:”1251300″,”rakuten”:”1249750″,”yahoo”:”1251299″},”eid”:”bLq6y”});

リンク

まとめ

通貨FXは理論上、期待リターンが0ですが、ビットコインFXは通貨FXで成り立つ前提が成り立たないため、期待リターンが0とは限りません。

実際のデータから推計した期待リターンは、スワップポイントを控除してもプラスであり、ビットコインFXの期待リターンは正であると考えられます。

この場合、レバレッジをかけることで期待リターンは増幅され、これが2017年のビットコインバブルの狂乱の一原因であったと思われます。

しかし、レバレッジをかけることでリスクも激増し、破産確率が増すことには十分注意が必要です。

最近のコメント