こんにちは、毛糸です。

個人の資産運用は、分散投資が基本と言われます。

特に、異なる値動きをする資産クラスに分散投資することが重要とされ、国内と外国の株式と債券の4資産は「伝統的4資産」と呼ばれています。

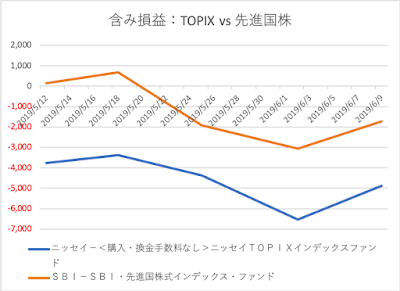

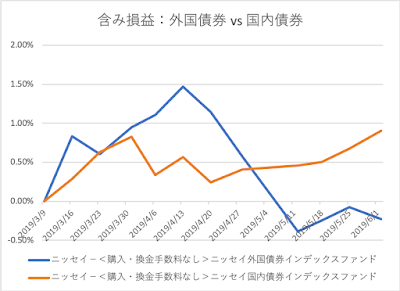

しかし、この伝統的4資産のうち、外国の債券に関しては、実は組み入れる必要はないのではないか?という意見があります。

本記事ではこの意見について深掘りします。

ある一定の条件のもとでは「外国債券は組入不要」であることがわかりますが、しかしその条件が現実に成り立っているかは微妙なので、実際には外国債券にも意味があるということを説明します。

外国債券必要論

国内と外国の株式と債券、計4つの資産クラスは、値動きのパターンが異なっており、これらに分散投資することでリスクを低減できるとされています。

値動きのパターンが異なるもの (統計学の言葉で言えば、相関係数が小さいもの)を組み合わせることにより、ポートフォリオのリスクは個々の資産のリスクの合算よりも小さくなります。

これを「分散効果」といい、確率論によって数学的に証明できます。

多数の資産に分散投資することが最善であるというのは、ノーベル経済学賞を受賞したマーコウィッツによる平均分散分析に始まる「現代ファイナンス論」の結論として有名です。

(function(b,c,f,g,a,d,e){b.MoshimoAffiliateObject=a;

b[a]=b[a]||function(){arguments.currentScript=c.currentScript

||c.scripts[c.scripts.length-2];(b[a].q=b[a].q||[]).push(arguments)};

c.getElementById(a)||(d=c.createElement(f),d.src=g,

d.id=a,e=c.getElementsByTagName(“body”)[0],e.appendChild(d))})

(window,document,”script”,”//dn.msmstatic.com/site/cardlink/bundle.js”,”msmaflink”);

msmaflink({“n”:”ウォール街のランダムウォーカー原著第11版株式投資の不滅の真理”,”b”:””,”t”:””,”d”:”https://images-fe.ssl-images-amazon.com”,”c_p”:”/images/I”,”p”:[“/51j3XxuLcML.jpg”,”/51L5VguO16L.jpg”,”/51pXH1cT26L.jpg”,”/51qzhDA8N8L.jpg”,”/516KF7nD4ML.jpg”,”/51RqxJ5YdzL.jpg”,”/41Z4TQLguaL.jpg”,”/41RDCEkVSWL.jpg”,”/51ZC6wiROQL.jpg”,”/416UAK2gjbL.jpg”,”/51COLQfOYZL.jpg”,”/41wAkIpxalL.jpg”,”/517pu9qvoaL.jpg”,”/51Qd00xstPL.jpg”,”/41a6WwcjPUL.jpg”,”/41whOykxo9L.jpg”,”/51ZYk6jqWTL.jpg”,”/51JXyzvOypL.jpg”,”/51Cx1OLwZwL.jpg”],”u”:{“u”:”https://www.amazon.co.jp/%E3%82%A6%E3%82%A9%E3%83%BC%E3%83%AB%E8%A1%97%E3%81%AE%E3%83%A9%E3%83%B3%E3%83%80%E3%83%A0%E3%83%BB%E3%82%A6%E3%82%A9%E3%83%BC%E3%82%AB%E3%83%BC%E3%80%88%E5%8E%9F%E8%91%97%E7%AC%AC11%E7%89%88%E3%80%89-%E2%80%95%E6%A0%AA%E5%BC%8F%E6%8A%95%E8%B3%87%E3%81%AE%E4%B8%8D%E6%BB%85%E3%81%AE%E7%9C%9F%E7%90%86-%E3%83%90%E3%83%BC%E3%83%88%E3%83%B3%E3%83%BB%E3%83%9E%E3%83%AB%E3%82%AD%E3%83%BC%E3%83%AB/dp/4532356873″,”t”:”amazon”,”r_v”:””},”aid”:{“amazon”:”1251300″,”rakuten”:”1249750″,”yahoo”:”1251299″},”eid”:”P0miQ”});

外国債券不要論

分散投資投資を享受するためには、外国債券の組入には意味がありそうです。

しかし、投資信託によるインデックス投資の指南書『お金は寝かせて増やしなさい』には、外債について以下のようなネガティブなコメントが書かれています。

一見、魅力的に見える高金利の外貨は、長期的には通貨自体が安くなって金利差は相殺されてしまうという考え方があります(金利平価説といいます)。この考え方に従うと、外国債券クラスの期待リターンは、結局、国内債券の期待リターンと同じということになります。

つまり、外債の高利回りは、運用通貨が安くなることで相殺されると考えられるため、為替リスクを取る価値がないのでは、ということです。

実は、金利(債券)と通貨は、両者を同時に考慮して、それぞれの価格(レート)が決まります。

ややテクニカルな話になりますが、通貨の先渡価格とスポット・レートの関係式「フォワード・パリティ」と、国内外の金利と先渡価格の関係式「カバー付き金利平価」が成り立てば、金利利益は通貨損失とちょうど等しくなり、相殺されます。この関係を「カバーなし金利平価」といいます。

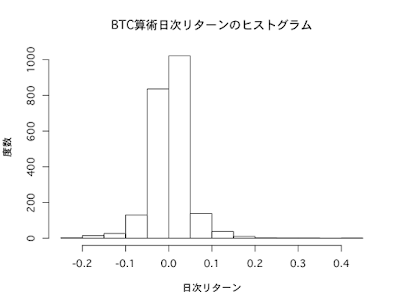

参考>>FXの期待リターン、億り人になれる確率、破産する確率

したがって、理論上は、海外無リスク債券の収益率は、国内の無リスク債券の収益率と一致するはずなので、海外の高金利な無リスク債券に投資することに意味はない(為替リスクがあるぶんネガティブ)ということになります。

外国債券は投資に値しない、という説明に対する反論

ただし、上記のような「外国債券投資は無意味」という主張には、いくつか前提があります。

1つは「カバーなし金利平価が実際に成り立つ」ということ。

もう1つが「外国債券は、為替影響を除いて、国内債券と同じリスクである」ということです。

カバーなし金利平価は成り立つか?

「フォワード・パリティ」と「カバー付き金利平価」が成り立てば「カバーなし金利平価」が成り立ち、外国無リスク債券の期待リターンは国内無リスク債券の期待リターンと一致します。

カバー付き金利平価については、実際にかなり正確に成り立っているらしいのですが、実はフォワード・パリティが成り立つかについては諸説あります。

(function(b,c,f,g,a,d,e){b.MoshimoAffiliateObject=a;

b[a]=b[a]||function(){arguments.currentScript=c.currentScript

||c.scripts[c.scripts.length-2];(b[a].q=b[a].q||[]).push(arguments)};

c.getElementById(a)||(d=c.createElement(f),d.src=g,

d.id=a,e=c.getElementsByTagName(“body”)[0],e.appendChild(d))})

(window,document,”script”,”//dn.msmstatic.com/site/cardlink/bundle.js”,”msmaflink”);

msmaflink({“n”:”[参考文献]新証券投資論II”,”b”:””,”t”:””,”d”:”https://images-fe.ssl-images-amazon.com”,”c_p”:”/images/I”,”p”:[“/51qz2IyTafL.jpg”,”/31HIJwDY-hL.jpg”],”u”:{“u”:”https://www.amazon.co.jp/%E6%96%B0%E3%83%BB%E8%A8%BC%E5%88%B8%E6%8A%95%E8%B3%87%E8%AB%96II-%E4%BC%8A%E8%97%A4-%E6%95%AC%E4%BB%8B/dp/4532133734″,”t”:”amazon”,”r_v”:””},”aid”:{“amazon”:”1251300″,”rakuten”:”1249750″,”yahoo”:”1251299″},”eid”:”Ums8t”});

フォワード・パリティは、実は投資家がリスクに対してリターンを要求しないという仮定しないと成り立たないので、おそらく現実にはあまり成り立っておらず、したがって金利・為替リターンはゼロではないと考えられます。

したがって、「外国債券の期待リターンは国内債券と同じで、為替リスクを余計に取っている」というのは、正しくない可能性があります。

外国債券投信は為替影響を除けば国内債券と同じリスク?

仮にカバーなし金利平価が成り立ち、金利と通貨が相殺されるとしても、異なるリスクを持つ資産は当然ながらリターンも異なります。

つまり、安全資産に近い国内債券と、国家レベルで破綻する可能性がある外国の債券とでは、内在するリスクが異なるため、通貨変動考慮後のリターンも異なるのではないかいうことです。

たとえば、日本の国債とギリシャの国債が通貨変動を考慮したら同じ、と言われても、ギリシャ国債を通貨ヘッジ付きで買う人は少ないのではないでしょうか。

もし、外国債券インデックスに連動する投資信託が無リスク資産にのみ投資しているのであれば、通貨変動調整後のリターンは国内の無リスク債券のリターンに近いはずですが、海外の国債・債券には相応のクレジットスプレッドが載っていると考えられ、これを考慮すると外国債券の通貨変動考慮後のリターンが国内債券のリターンと一致するとは限りません。

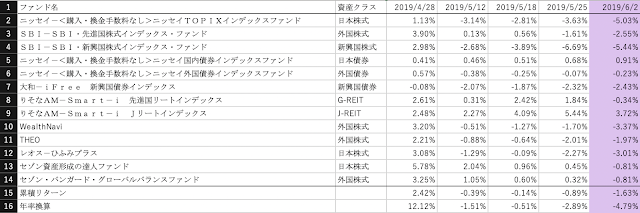

新興国債券の高いパフォーマンス

「通貨変動考慮後での外国債券の期待リターンは国内債券とおなじくらい」と主張するには新興国債券のリターンが「ありえる話」であることを統計的に示す必要があります。

これについては深く検証していませんので、今後の課題とします。

まとめ

今回得た結論は、

- いくつかの仮定に基づけば理論上外国債券の超過リターンはなさそう

- この「いくつかの仮定」が怪しい

- 外国債券にクレジットスプレッドが載っていれば外債投資の意味はある

- 新興国債券では事実、上手く行っていた

最近のコメント