こんにちは、毛糸です。

本記事では、投資リターンの2つの概念、算術リターンと幾何リターンの違いについてまとめます。

記事中では、時点( t)における資産(株など)の価格を( S_t)と表し、算術リターンと幾何リターンの計算式の違いを説明します。

算術リターンとは

算術リターン(Arithmetric return)は、いわゆるリターン(収益率)として通常イメージするものです。

時点( t)で明らかになる算術リターン( r_t^A)は、次のように計算されます。

begin{equation} begin{split}

r_t^A=frac{ S_{t}-S_{t-1}}{S_{t-1} }=frac{ S_{t}}{S_{t-1} }-1

end{split} end{equation}

すなわり、算術リターンとは、投資額( S_{t-1} )に対する、投資額の増分( S_{t}-S_{t-1})の割合のことです。

この式を変形して得られる

begin{equation} begin{split}

R_tequiv 1+r_t^A=frac{ S_{t}}{S_{t-1} }

end{split} end{equation}は、投資が何倍になったかを示しており、( R_t)を粗収益率(グロスリターン)と呼びます。( r_t^A)は純収益率(ネットリターン)といいます。

幾何リターンとは

時点( t-1)の株価( S_{t-1})は、次の日には( S_t)に変化します。したがって、ある粗収益率( R)を用いて

begin{equation} begin{split}

S_t=S_{t-1}R_t

end{split} end{equation}と表わせます。

資産価格は負にはなりませんので、( R_t)は常に0以上の値を取ります。

ところで、自然対数の底(ネピア数)( e(=2.718cdots))は何乗しても0以上の値になることがわかっていますから、( R_t=e^x)と書いても間違いではありません。

つまり

begin{equation} begin{split}

S_t=S_{t-1}e^x

end{split} end{equation}が成り立ちます。

この( x)を決めてやれば、株価は( S_{t-1})から( S_t)に変化することがわかりますから、( x)はある意味で収益率を表しているといっても良いわけです。

この( x)をあらためて( r_t^G)と表して、

begin{equation} begin{split}

S_t=S_{t-1}e^{r_t^G}

end{split} end{equation}という関係式が成り立つとき、( r_t^G)を幾何リターン(Geometric return)といいます。

この式を変形すると

begin{equation} begin{split}

e^{r_t^G}&=frac{ S_t}{ S_{t-1}}\

Leftrightarrow r_t^G&=logleft( frac{ S_t}{ S_{t-1}}

right)end{split} end{equation}となり、対数が現れます。

幾何リターンは別名、対数リターンと呼ばれますが、それは幾何リターンが価格比( frac{ S_t}{ S_{t-1}})の対数として計算されることに由来しています。

算術リターンと幾何リターンの関係

算術リターンと幾何リターンは、いずれもリターン(収益率)を表す指標ですが、一見するとその計算方法はまるで異なっています。

しかし、実は両者には密接な関係があるのです。

数学的な話を後回しにして結論を述べると、リターンがあまり大きくないときには、

begin{equation} begin{split}

r_t^Afallingdotseq r_t^G

end{split} end{equation}つまり算術リターンと幾何リターンはほぼ同じ値になります。

証明

幾何リターンと算術リターンの定義から、

begin{equation} begin{split}

r_t^G&=logleft( frac{ S_t}{ S_{t-1}}right)\

&=logleft( 1+frac{ S_t-S_{t-1}}{ S_{t-1}}right)\

&=logleft( 1+r_t^Aright)\ end{split} end{equation}が成り立ちます。

対数関数( log(1+x))は( x)が小さいとき、( x)に近似することが知られているので、

begin{equation} begin{split}

logleft( 1+r_t^Aright)fallingdotseq r_t^A

end{split} end{equation}となり、( r_t^Afallingdotseq r_t^G )がわかります。

対数関数( log(1+x))が( x)に近似することは、対数関数をマクローリン展開することでわかります。

算術リターンと幾何リターンの性質の違い

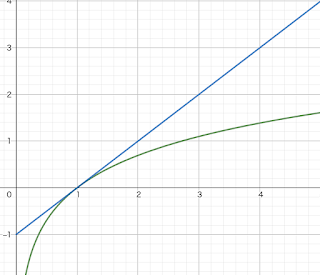

算術リターンと幾何リターンは、リターンが小さければほぼ同じ値を取りますが、リターンが大きければその差は無視できないものになります。

たとえば暗号資産のリターンは、一日で倍増したり半減したりしますから、算術リターンと幾何リターンの違いは大きくなります。

また、投資額が0になるような最悪のケースでは、算術リターンは

begin{equation} begin{split}

r_t^A=frac{ 0-S_{t-1}}{S_{t-1} } =-100%

end{split} end{equation}と計算されるのに対して、幾何リターンは

begin{equation} begin{split}

r_t^G=logfrac{ 0}{ S_{t-1}}=-infty

end{split} end{equation}と計算され、かなり差が出ます。

以下の図は青線で算術リターンを、緑線で幾何リターンを、それぞれ表していますが、常に算術リターンのほうが大きな値を取ることがわかります。

投資成績がふるわないときは、算術リターンを使うことでマイナス幅を小さめに表現することができます。

公表されるリターンが算術リターンなのか幾何リターンなのかは、十分注意する必要があります。

リンク

最近のコメント